Fiche Pratique – Taux et barèmes : Calcul du plafond de la Sécurité sociale

Éléments Législatifs

1 – Cas d’utilisation du plafond de la Sécurité sociale

Le Plafond de Sécurité sociale (PSS) est utilisé pour le plafonnement de

l’assiette pour le calcul de certaines cotisations sociales :

✔ Vieillesse

✔ FNAL

✔ Définition des tranches Agirc-Arrco et prévoyance

Ainsi que pour définir une limite d’exonération.

2 – Modalités de calcul

Les modalités de calcul du PSS sont

définies dans l’article R 242-2 du Code de la Sécurité sociale.

Jusqu’à présent, le PSS était déterminé en décomposant la période de règlement de la rémunération en mois, quinzaine, semaine ou jours ouvrables, afin de permettre des modes de calculs pour des rémunérations autres que mensuelles.

Cette décomposition est désormais définie par une règle de gestion unique basée sur un calcul au prorata temporis en fonction :

✔ De la périodicité de la paie

✔ De la proportion de jours couverts par le contrat de travail au cours

de la période

✔ De l’absentéisme du salarié au cours de la période couverte par son

contrat de travail

Cette règle de gestion a pour but de simplifier les modalités de calcul de la paie et d’homogénéiser les

éléments constitutifs du calcul de plafond, composante importante des règles de calcul de cotisations sociales.

Cette règle générale ne remet pas en cause l’existence de règles particulières nécessaires afin de définir les modalités de calcul du PSS lorsqu’il n’est pas possible de réaliser une telle proratisation en fonction du temps de travail.

La valeur mensuelle du PSS est systématiquement appliquée quelque soit l’unité retenue pour exprimer le

versement de la rémunération.

Calcul du Prorata Temporis

Plusieurs cas peuvent être identifiés :

✔ Salariés à temps plein sur une période couvrant tout le mois

✔ Salariés à temps partiel sur une période couvrant tout le mois

✔ Salariés entrants ou sortants en cours de mois

✔ Absences non rémunérées en cours de mois

✔ Absences rémunérées en cours de mois

✔ Evènements intervenus sur M-1

✔ Rémunération à la pige, au cachet

✔ Cas des activités partielles

✔ Cas des primes supramensuelles

✔ Corrections sur périodes antérieures

Nous nous attacherons dans cette fiche à détailler certains de ces cas.

1 – Salarié à temps plein sur une période couvrant tout le mois

La valeur mensuelle du PSS est systématiquement appliquée, que le

versement de la rémunération soit exprimé en mois, en jours ou en

heures.

Pour les salariés mensualisés, le calcul du plafond est établi au

prorata temporis en fonction du nombre de jours calendaires durant

lesquels le salarié a travaillé.

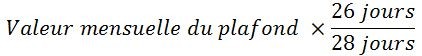

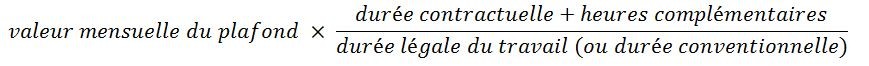

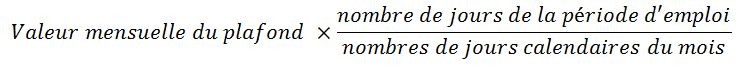

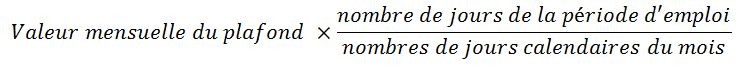

Formule de calcul :

Valeur mensuelle du plafond = valeur définie par la LFSS

Nombre de jours de la période d’emploi = nombre de jours calendaires

couverts par la période à rémunérer

Nombre de jours calendaires du mois = nombre de jours du mois (31 en

janvier, …)

► Exemple pour le mois de janvier 2018 :

✔ Pour un contrat couvrant toute la période (début =< 01/01/2018 et fin >= 31/01/2018) : 31 jours

✔ Pour un contrat couvrant partiellement la période (du 15/01/2018 au 31/01/2018) : 17 jours selon la formule (( jour de fin-(jour de début -1 )) pour prendre en compte le jour 1.

Il n’y a désormais plus lieu de tenir compte du délai écoulé entre deux échéances de paie, ni du mode de règlement de la rémunération.

2 – Salarié à temps partiel sur une

période couvrant tout le mois

Le plafond applicable pour les rémunérations des salariés légalement à temps partiel (L.3123-1 du code

du travail), quel que soit leur niveau de rémunération, est calculé au prorata temporis de la durée de travail inscrite à leur contrat de travail au titre de la période où ils sont présents dans l’entreprise,

majorée du nombre d’heures complémentaires.

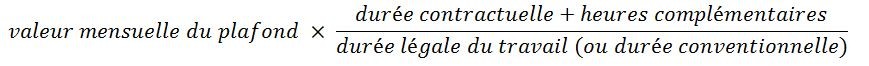

Formule de calcul :

Si la durée conventionnelle est inférieure à la durée légale du travail, celle-ci est retenue au numérateur de la formule.

Ce rapport ne peut pas conduire à un résultat supérieur à la valeur mensuelle du PSS.

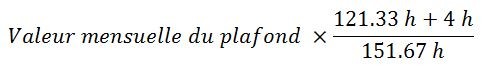

► Exemple 1 :

✔ Pour un salarié employé à 80% de temps de travail

dans une entreprise appliquant la durée légale de travail, soit un temps

de travail de 121.33 h par mois.

Le plafond doit être ajusté afin de prendre en compte la durée de

travail du salarié en appliquant la formule suivante : Valeur

mensuelle du plafond x 80%

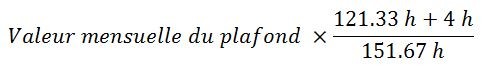

► Exemple 2 :

✔ Le même salarié effectuant 4 heures complémentaires dans le mois.

Le plafond doit être ajusté afin de prendre en compte la durée de travail du salarié, heures complémentaires comprises :

Les salariés bénéficiant de taux, d’assiettes ou de montants spécifiques ou forfaitaires de cotisations

(Art. L242-2 et L242-4 du code de la Sécurité sociale) et les salariés en forfaits jours réduits ne sont pas éligibles à cette proratisation.

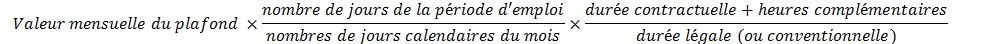

3 – Salariés entrants ou sortants en cours de mois

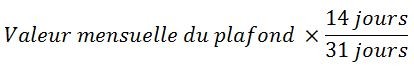

En cas de sortie ou d’entrée d’un salarié au cours d’un mois (embauche ou fin de contrat par exemple), le plafond du mois est calculé à due proportion du nombre de jours de la période pendant laquelle le salarié est employé.

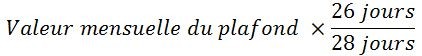

Formule de calcul :

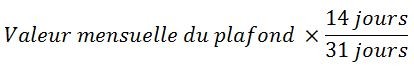

► Exemple 1 :

✔ Un salarié est embauché le 18 janvier 2018.

Le plafond doit être ajusté afin de prendre en compte le temps de

présence dans l’entreprise :

► Exemple 2 :

► Exemple 2 :

✔ Un salarié est employé à 80% du 5 février au 16 février.

Le plafond doit être ajusté afin de prendre en compte la durée de travail du salarié et le temps de présence au cours du mois :

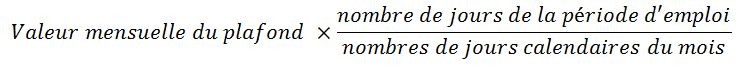

4 – Absences non rémunérées en cours de mois

Toute absence non rémunérée au cours d’un mois, quelle qu’en soit la cause, donne lieu à la réduction du PSS.

Le plafond est réduit prorata temporis en fonction du nombre de jours couverts par la période d’absence.

Seules les journées d’absence totale sont retenues pour réduire le plafond. Une absence d’une ou plusieurs

demi-journées, ou d’une ou plusieurs heures, n’est donc pas retenue pour déterminer le plafond tant que le salarié a été présent chaque jour, même sur une partie seulement de la journée.

Formule de calcul :

► Exemple 1 :

✔ Un salarié, employé à temps plein, est absent à compter du 5 février après-midi, jusqu’au 7 février 2018 inclus.

Le plafond doit être ajusté afin de prendre en compte deux jours d’absence (le 5 février partiellement travaillé n’est pas retenu pour proratiser le plafond) :

La période est calculée de date à date. Si cette période d’absence contient un ou plusieurs jours de repos (fin de semaine par exemple), ou un ou plusieurs jours fériés, ceux-ci restent comptés dans la période

d’absence.

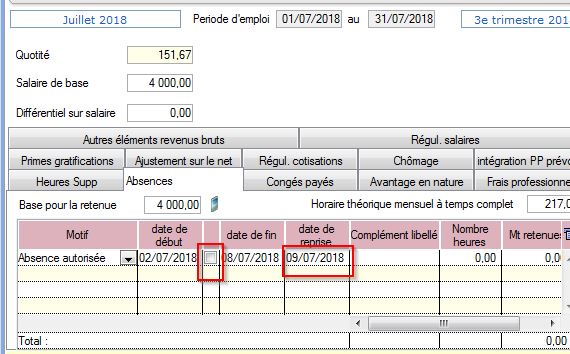

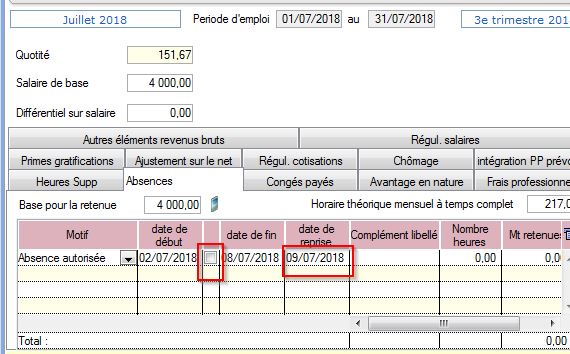

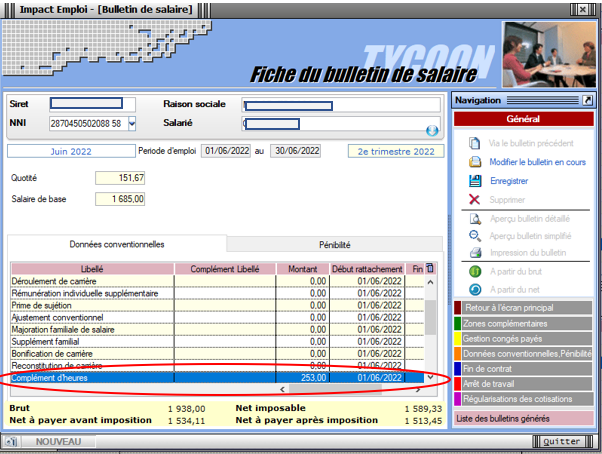

Pour cette raison, il est indispensable de saisir la date de début ainsi que la date de reprise pour toute absence enregistrée pour un salarié :

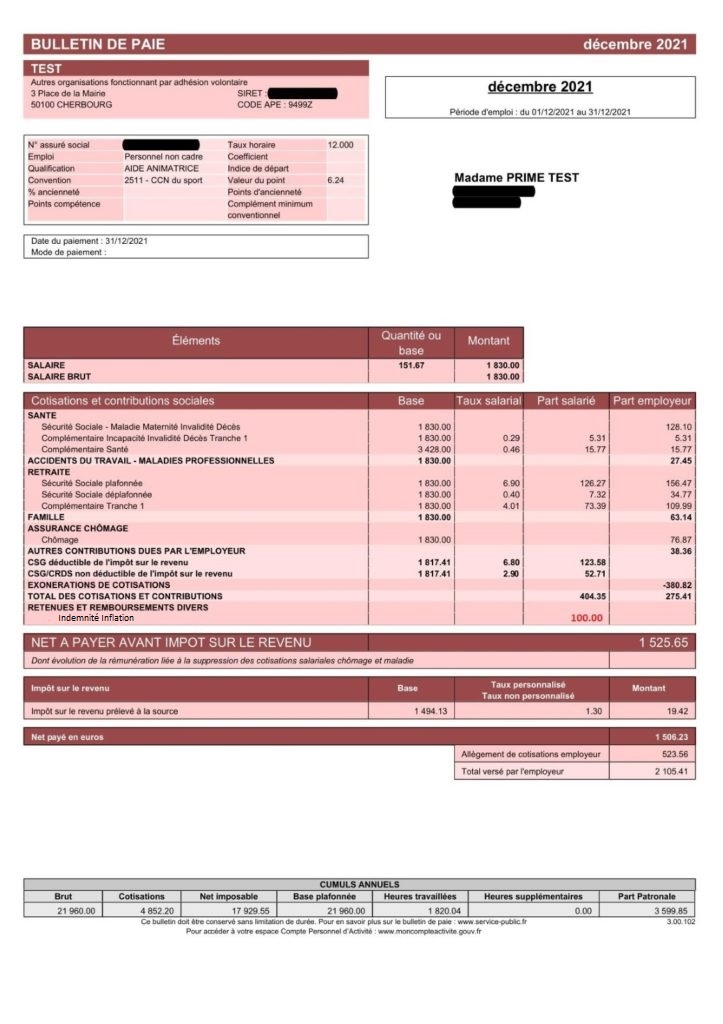

Exemple de saisie :

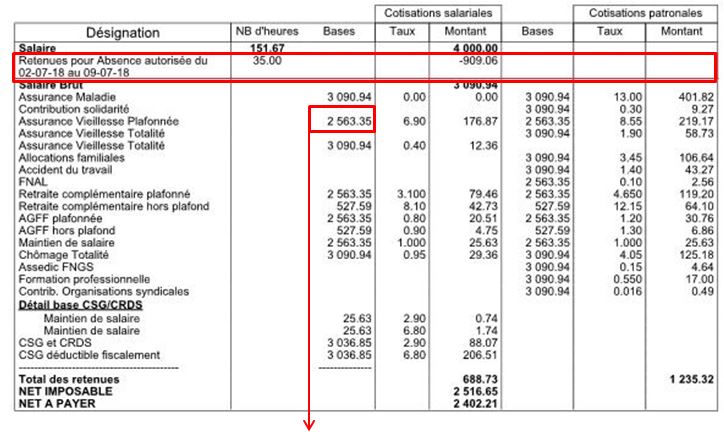

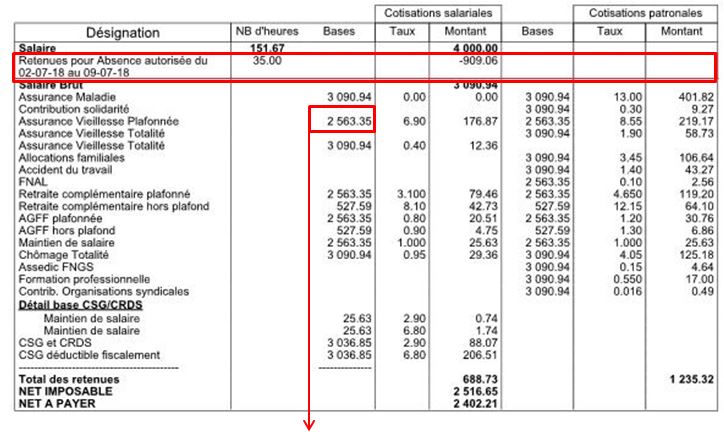

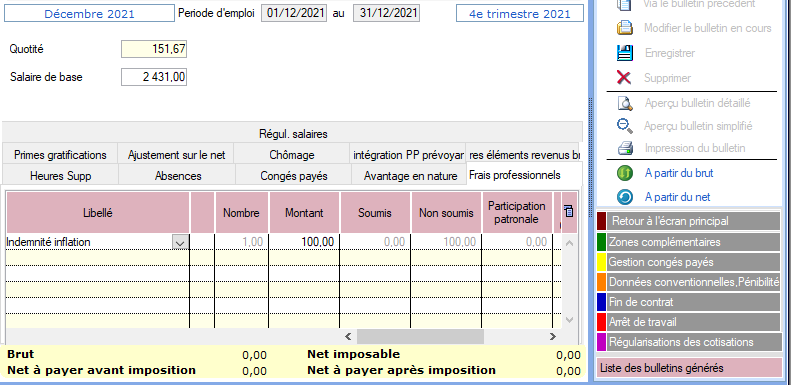

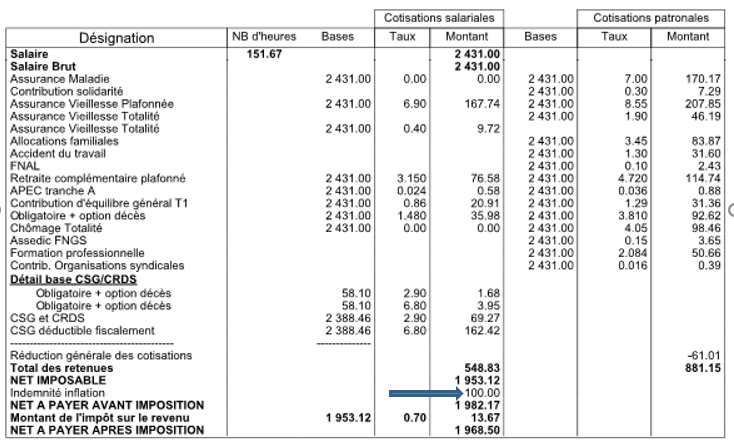

Exemple de bulletin :

Seuls trois cas ne peuvent comporter de date de reprise :

✔ Les intermittents en période d’inactivité

✔ Les salariés entrants en cours de mois

✔ Les salariés sortants en cours de mois

Pour tous les autres cas d’absence, la date de reprise est indispensable au calcul du prorata du PSS.

——————————————————————

Pour compléter votre information sur le calcul du PSS, rendez-vous sur Urssaf.fr

Pour toute information ou demande d’assistance, une seule adresse : impact-emploi-association@urssaf.fr

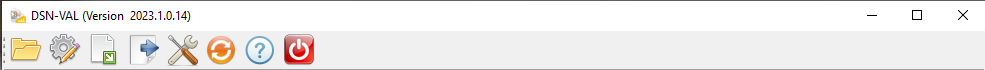

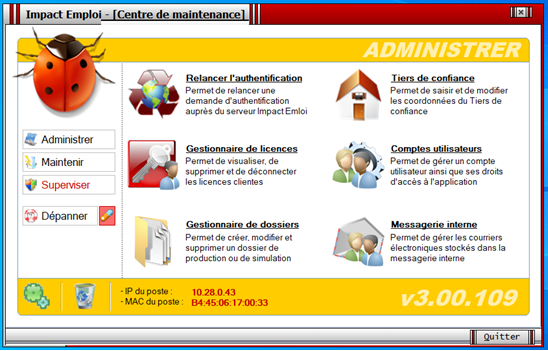

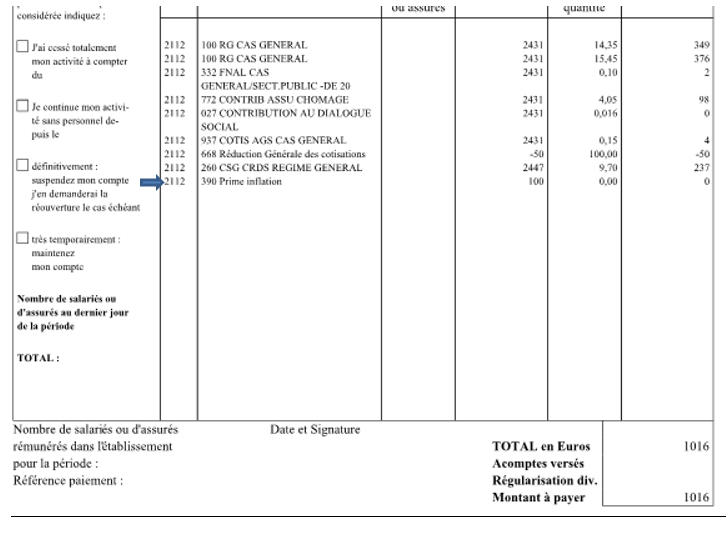

Attention ! Pensez à mettre à jour l’outil de contrôle via le bouton orange de la barre d’outils comme vous avez l’habitude de le faire.

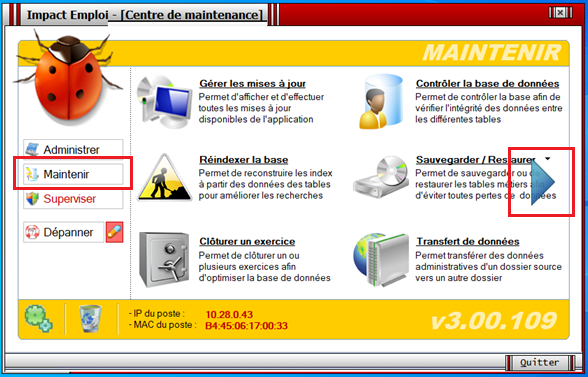

Attention ! Pensez à mettre à jour l’outil de contrôle via le bouton orange de la barre d’outils comme vous avez l’habitude de le faire. Si besoin, retrouvez ICI la procédure d’installation et d’utilisation de votre outil de contrôle DSN

Si besoin, retrouvez ICI la procédure d’installation et d’utilisation de votre outil de contrôle DSN

Si besoin, retrouvez

Si besoin, retrouvez

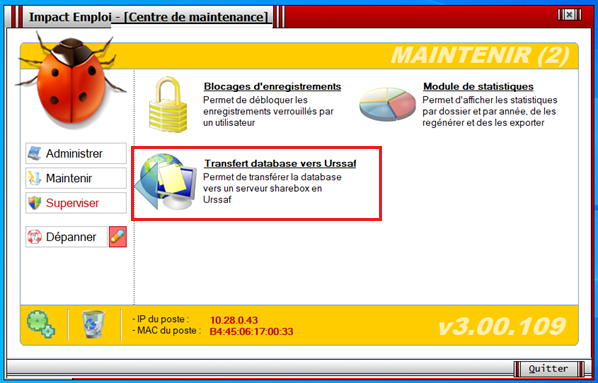

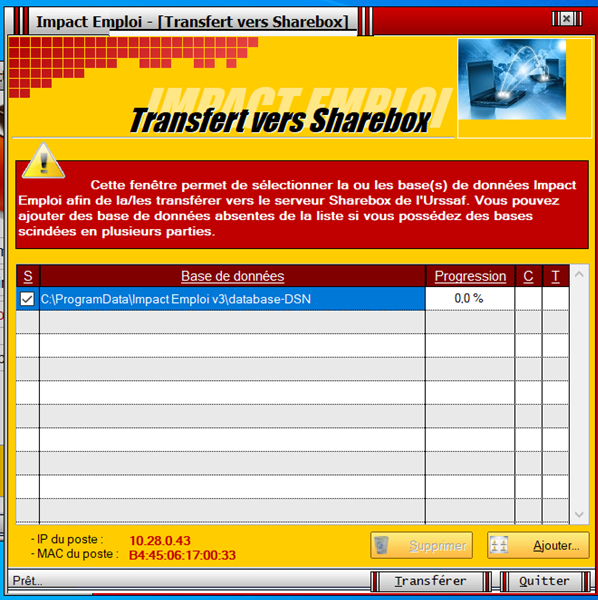

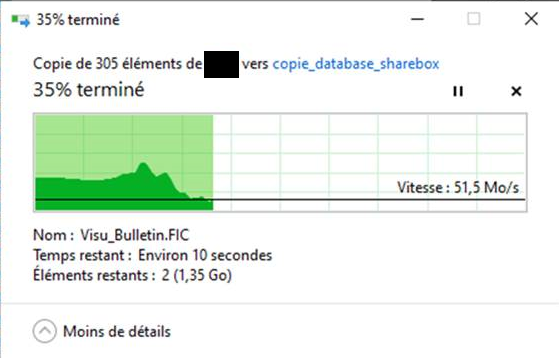

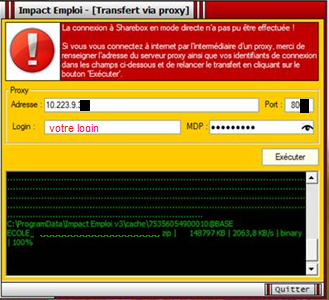

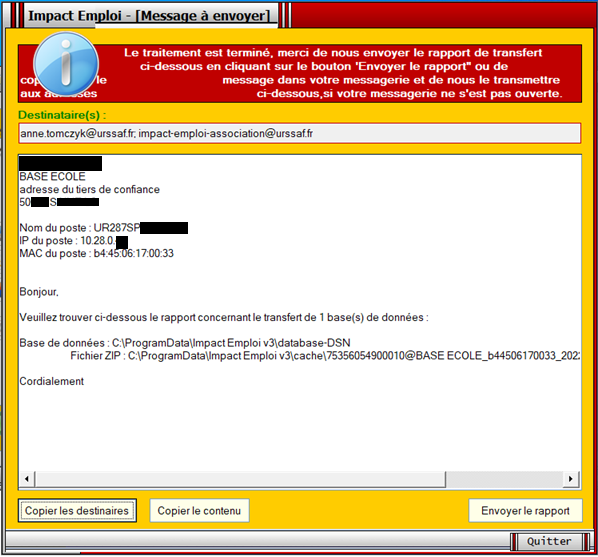

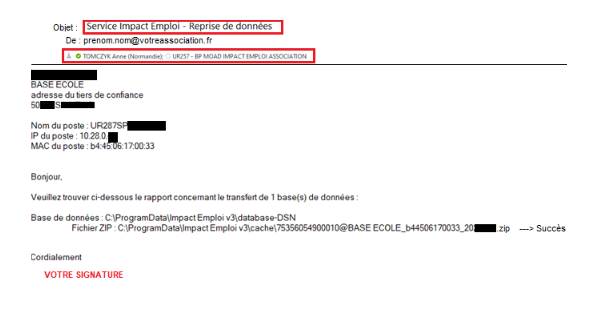

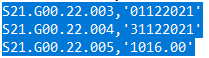

: jauge de progression ;

: jauge de progression ;  : indicateur de Compression de votre base

: indicateur de Compression de votre base : indicateur de Transfert de votre base vers l’espace sécurisé « Sharebox »

: indicateur de Transfert de votre base vers l’espace sécurisé « Sharebox »

► Exemple 2 :

► Exemple 2 :