Lisez-moi V3.00.120-Février 2023

Sommaire :

- Informations importantes

- Paramétrage

- Régularisations

- Autres déclarations

- Informations complémentaires

- Rappels

- Fiches à la une

▶ Téléchargement de la mise à jour

Merci de fermer ou réduire toutes les fenêtres ouvertes sur votre poste de travail (fenêtre de messagerie, document PDF…) durant le téléchargement de la mise à jour et de son installation car certains messages d’installation apparaissent sous ces fenêtres et ne seront donc pas visibles.

Installation multiposte : il convient de fermer sur tous les postes toutes les fenêtres ouvertes avant de télécharger et d’installer la mise à jour poste par poste.

Si vous n’arrivez pas à installer automatiquement la mise à jour, suivez ce lien permettant de télécharger la version à partir de votre navigateur internet.

▶ Accompagnement nouveau gestionnaire

Vous êtes un nouvel utilisateur du logiciel impact emploi, Si vous n’avez pas été formé à l’outil, n’hésitez pas à contacter l’assistance pour bénéficier d’un accompagnement à sa prise en main.

▶ Fiabilisation DSN Urssaf

L’Urssaf a mis à disposition un nouveau service vous permettant d’être informé en cas d’anomalie détectée sur votre DSN. Cela vous indique l’origine et le détail de l’anomalie, les modalités de correction et les conseils pour ne pas les reproduire.

N’hésitez pas à contacter l’assistance avant de procéder à toute modification.

▶ Passage d’un CDI vers un contrat d’apprentissage

Pour ce cas particulier, merci de bien vouloir contacter l’assistance avant de procéder à une quelconque modification.

Pour ce cas particulier, merci de bien vouloir contacter l’assistance avant de procéder à une quelconque modification.

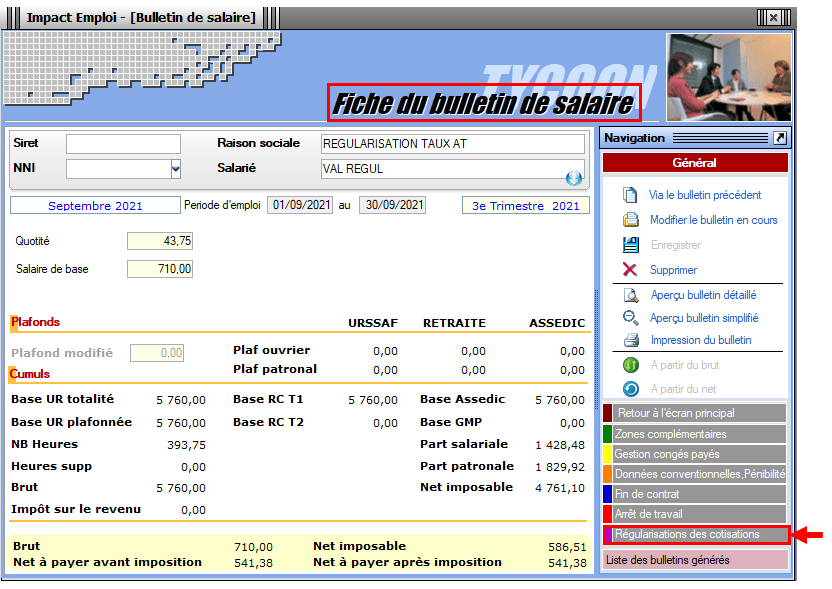

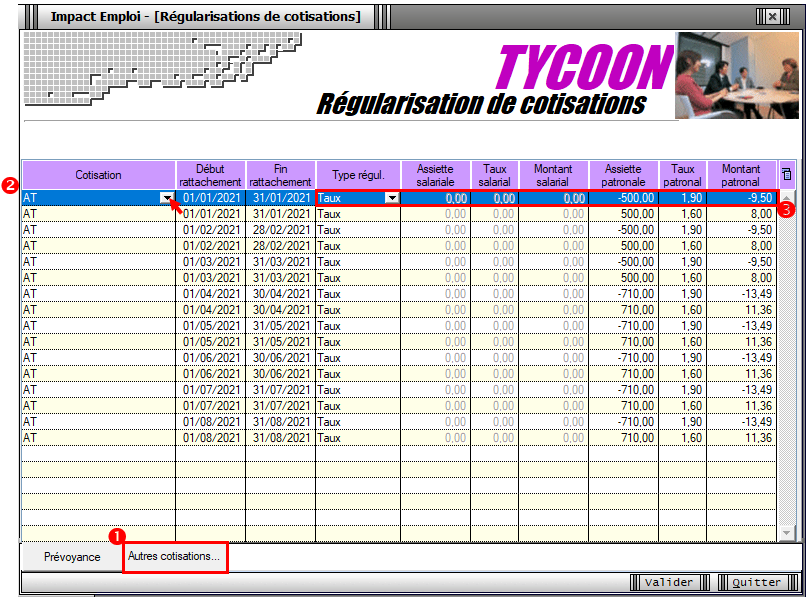

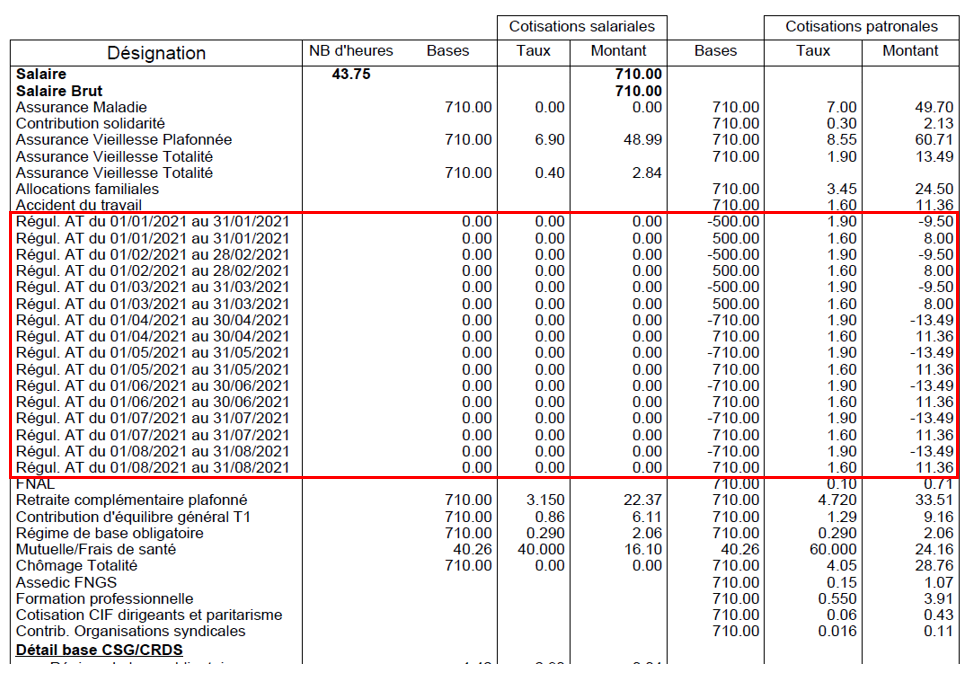

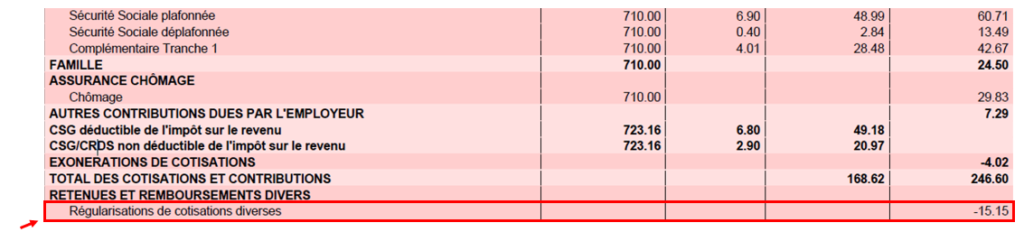

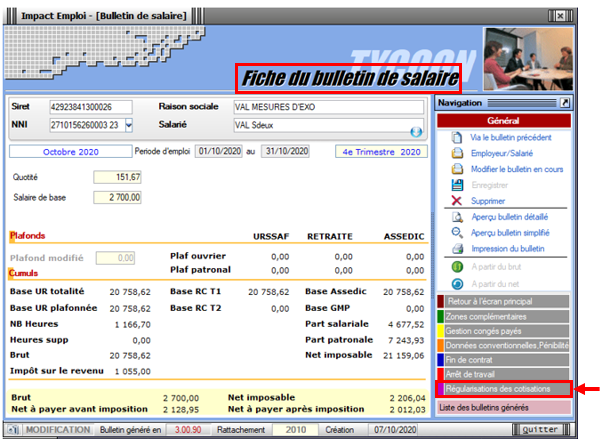

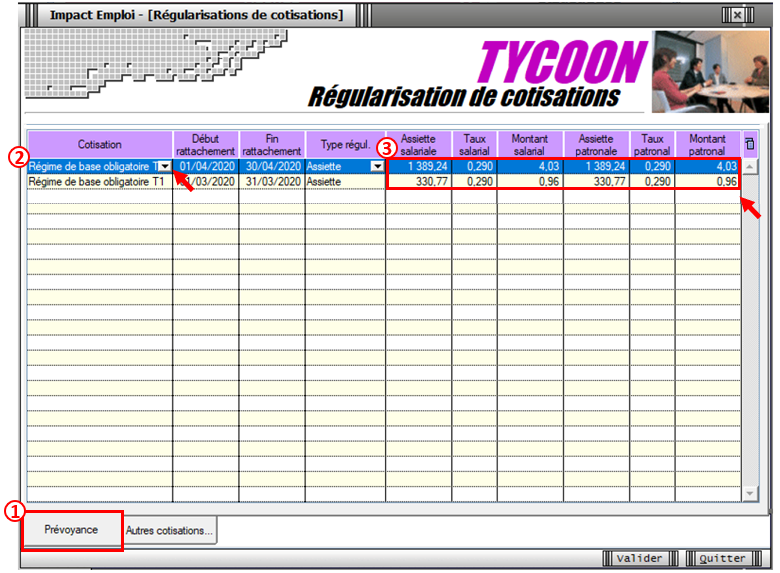

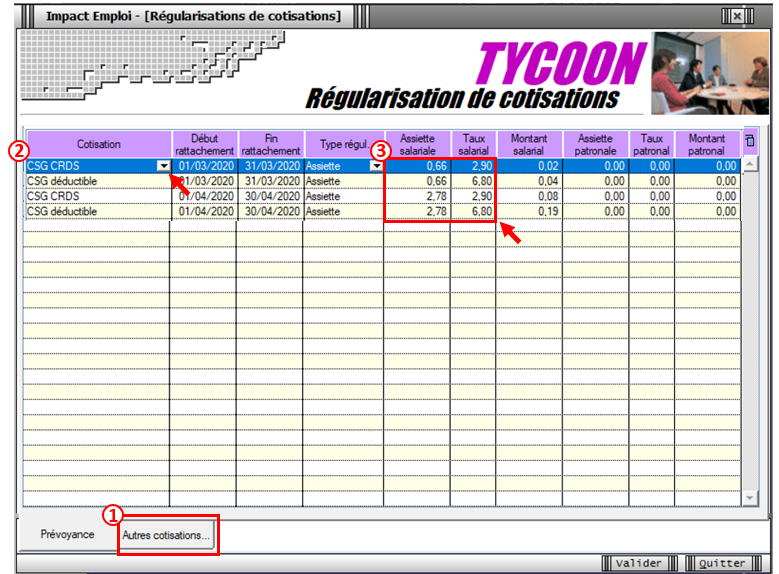

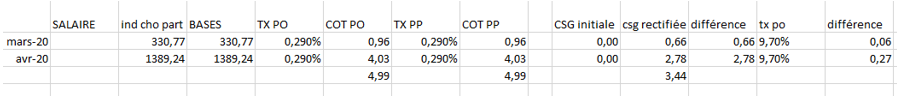

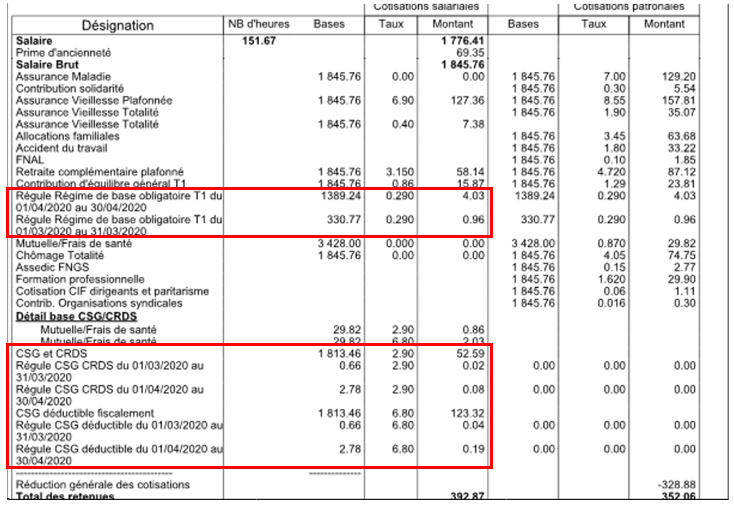

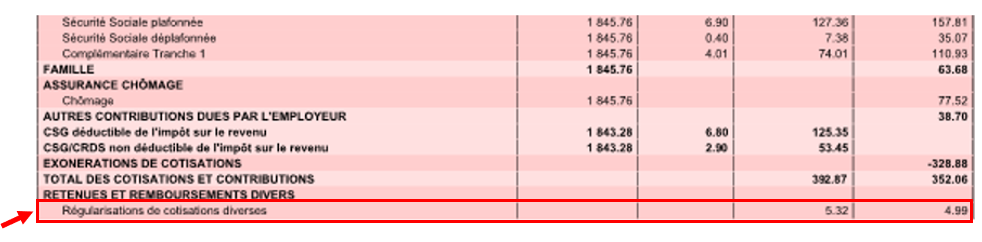

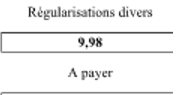

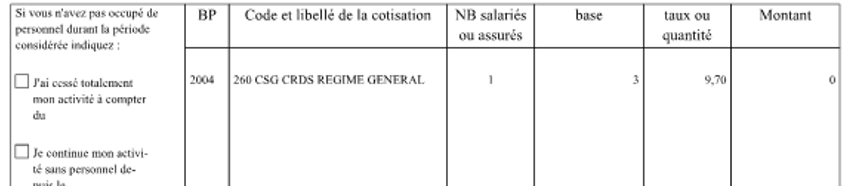

▶ Régularisations – Taux retraite

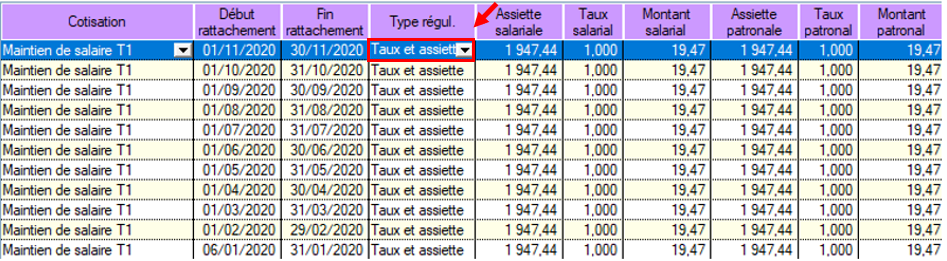

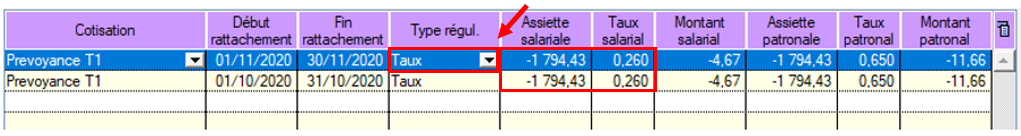

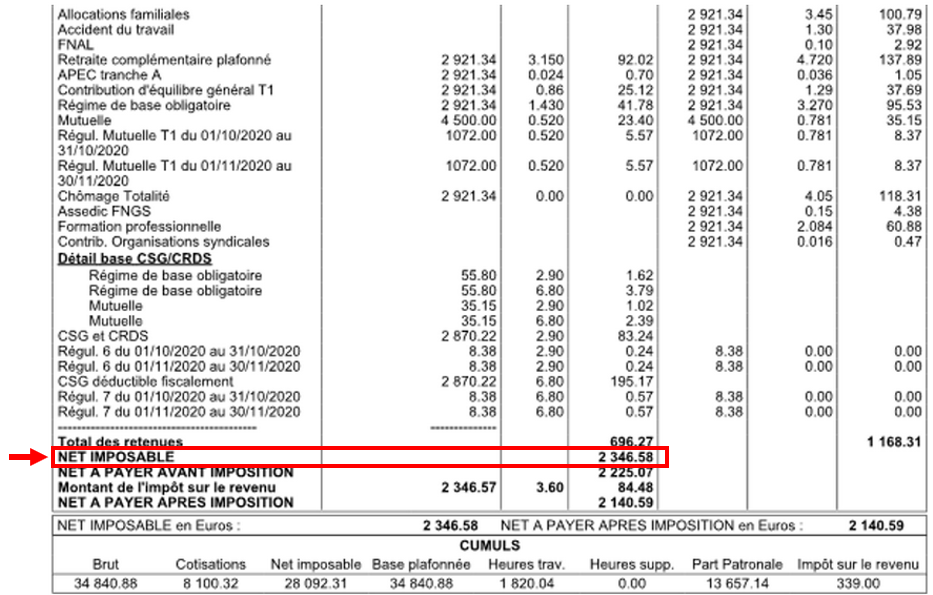

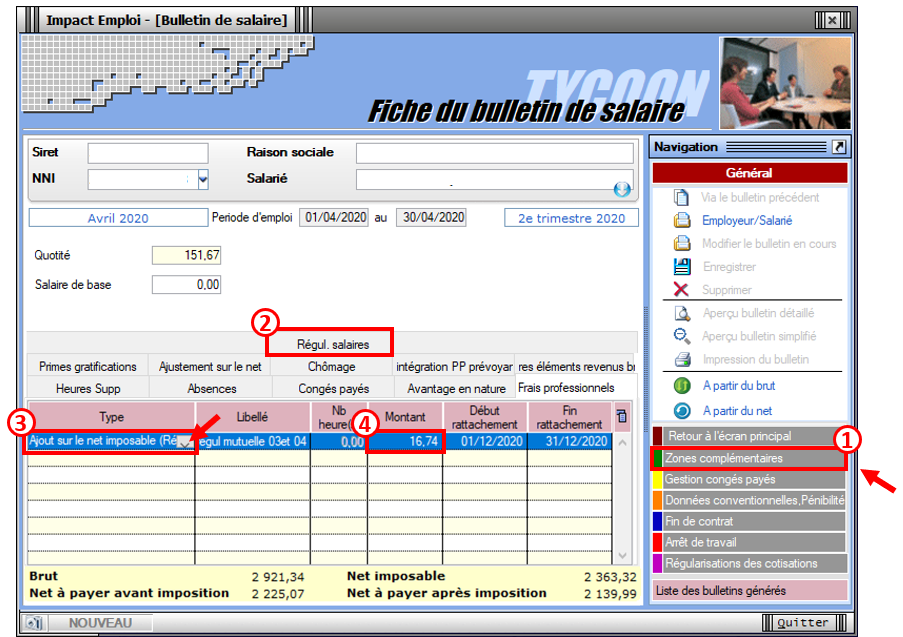

L’onglet « Régularisation de cotisations » vous permets de nouveau de régulariser les taux de cotisations retraite.

Retrouvez la fiche pratique Régularisations – Retraite. Taux erroné relative à ce sujet

Retrouvez la fiche pratique Régularisations – Retraite. Taux erroné relative à ce sujet

▶ Formation professionnelle 2022

Les bordereaux d’aides au remplissage pour la formation professionnelle 2022 sont disponibles dans cette mise à jour.

La déclaration et le paiement des contributions de formation professionnelle est à effectuer avant le 28/02/2023 sur le site de l’OPCO dont dépend l’association.

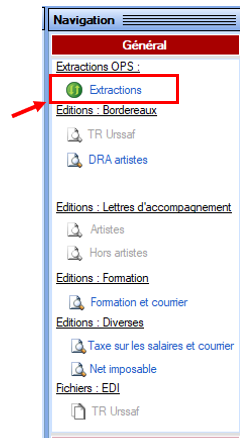

- Pour les obtenir : Onglet “Actions mensuelles/trimestrielles” / “Déclarations” / “Annuelles” / « Extractions » :

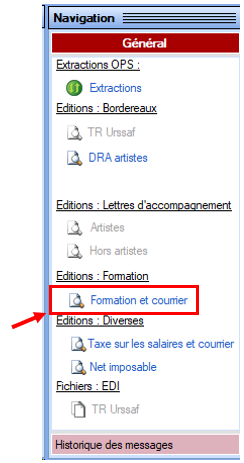

- Éditez ensuite les aides au remplissage en cliquant sur « Formation et courrier » :

▶ Configuration requise en Windows 10

La configuration minimale pour pouvoir assurer la bonne continuité des mises à jour du logiciel Impact Emploi est d’être en Windows 10

▶ Nouvelle version DSN-Val 2023 à installer

Afin d’être en conformité avec la norme DSN 2023, une nouvelle version de votre outil de contrôle DSN-Val est à installer sur votre poste de travail.

Attention ! Il ne suffit pas de mettre à jour l’outil de contrôle via le bouton orange de la barre d’outils comme habituellement lors des livraisons de versions.

Attention ! Il ne suffit pas de mettre à jour l’outil de contrôle via le bouton orange de la barre d’outils comme habituellement lors des livraisons de versions.

Vous devez télécharger la version DSN-Val 2023 à partir du portail DSN.

Si besoin, retrouvez ICI la procédure d’installation et d’utilisation de votre outils de contrôle DSN.

Si le téléchargement ne s’exécute pas, nous vous recommandons d’utiliser un autre navigateur internet (Internet Explorer, Mozilla Firefox, Chrome, ou Edge).

Si le téléchargement ne s’exécute pas, nous vous recommandons d’utiliser un autre navigateur internet (Internet Explorer, Mozilla Firefox, Chrome, ou Edge).

Information : L’assistance Impact-emploi n’est pas compétente pour résoudre vos problèmes techniques de l’Outil DSN Val, référez-vous à l’assistance sur Net-Entreprise, au besoin .

Si vous ne parvenez pas à mettre jour l’outil DSN Val, déposez une DSN test sur net-entreprise puis analysez le compte-rendu.

▶ Rappel : Comment joindre l’assistance ?

Pour toute demande d’assistance, l‘unique adresse est : impact-emploi-association@urssaf.fr.

Pour une meilleure prise en charge de vos demandes, merci d’indiquer un objet ainsi que vos coordonnées dans le corps du message.

Merci de ne pas réitérer l’envoi d’un même message afin d’éviter les doublons et la surcharge de la boîte de réception.

L’équipe Impact emploi vous remercie !

Retrouvez dans cette rubrique les fiches pratiques à la une suivant l’actualité paie, ainsi que les nouvelles fiches mises à votre disposition :

- Procédure d’installation de l’outil DSN-Val

- Intégration automatique des CRM PAS

- Accéder au tableau de bord de l’AGIRC ARRCO

- Sauvegarde de base de données – Anomalies

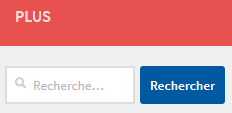

Pour accéder à l’ensemble des fiches pratiques du logiciel, c’est ICI ! N’hésitez pas à vous servir de l’outil recherche par mots clés pour trouver une fiche spécifique :

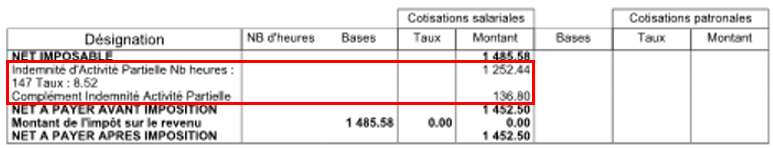

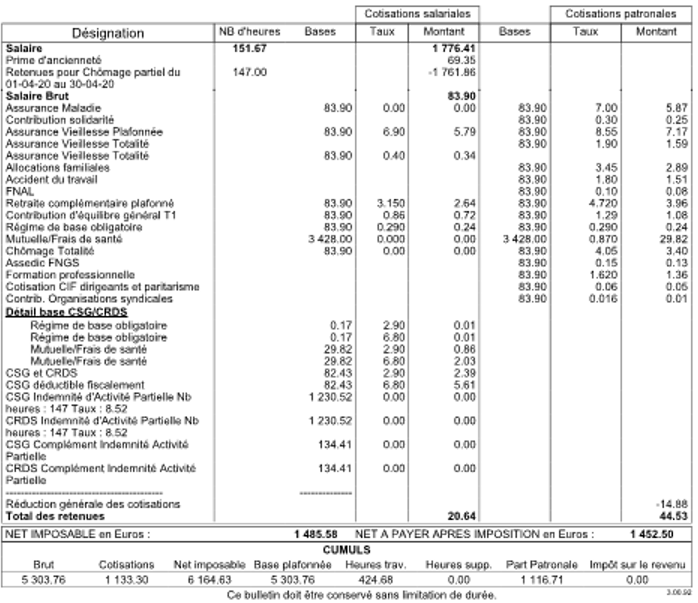

Cette régularisation s’applique uniquement pour régulariser une erreur de taux, communiquée par l’URSSAF.

Cette régularisation s’applique uniquement pour régulariser une erreur de taux, communiquée par l’URSSAF.