Saisie des Indemnités Prévoyance

Fiche Pratique – Bulletin de salaire : Saisie des Indemnités Prévoyance

► Rappel du contexte

Le Prélèvement A la Source (PAS) s’applique à l’ensemble des IJ (maladie, maternité…), qu’il s’agisse d’IJ de base ou d’IJ Prévoyance, appelées aussi IJ complémentaires, dès lors qu’elles sont imposables.

C’est à l’organisme qui verse les revenus de procéder au prélèvement du montant de l’impôt sur le revenu. Dans le cas des IJ subrogées, c’est à l’employeur réalisant la subrogation de réaliser le prélèvement.

La gestion des IJ Prévoyance et le PAS soulève un certain nombre d’interrogations. Toutefois, la gestion de l’imposition des IJ Prévoyance n’a pas été modifiée.

Important : La modification à titre rétroactif du montant des IJ Prévoyance ne donne pas lieu à régularisation en DSN, les calculs initiaux du montant d’impôt prélevé ayant été faits de façon correcte à partir des informations dont disposait alors le collecteur.

Cette requalification fera, si nécessaire, l’objet d’une rectification lors des échanges directs entre l’individu et la DGFiP en N+1.

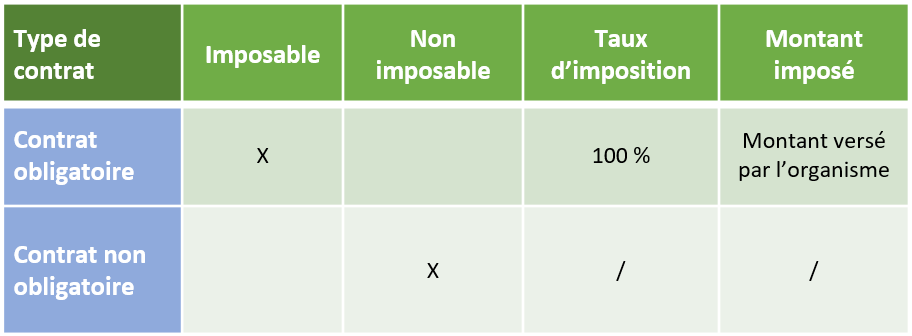

► Tableau récapitulatif de l’imposition des IJ Prévoyance

Principe de base à retenir :

- Les IJ Prévoyance versées dans le cadre d’un contrat obligatoire sont imposables à 100 % de leur montant, donc soumises au PAS et intégrées dans le RNF (Revenu Net Fiscal).

- Les IJ Prévoyance versées dans le cadre d’un contrat non obligatoire ne sont pas imposables et donc non soumises au PAS.

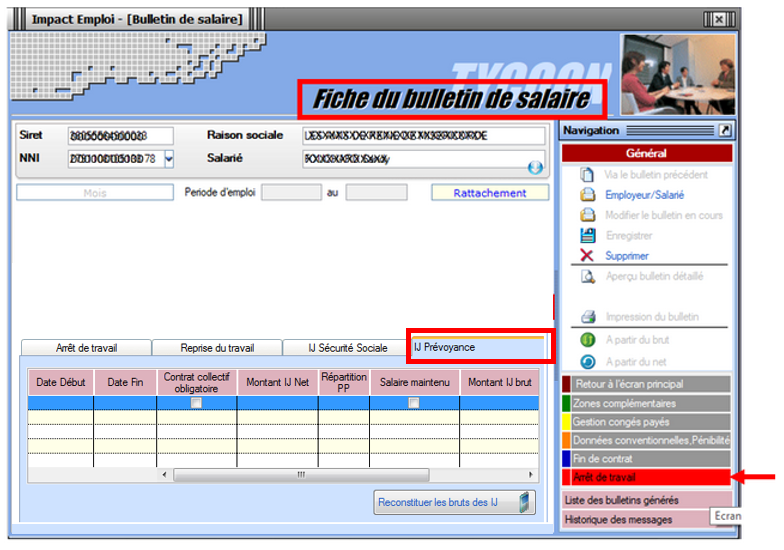

► Saisie des arrêts dans le logiciel

A compter de la saisie des bulletins de mai 2019, Impact emploi s’est doté d’un onglet « IJ Prévoyance ».

Il se situe au niveau de la « Fiche du bulletin de salaire », rubrique « Arrêt de travail » :

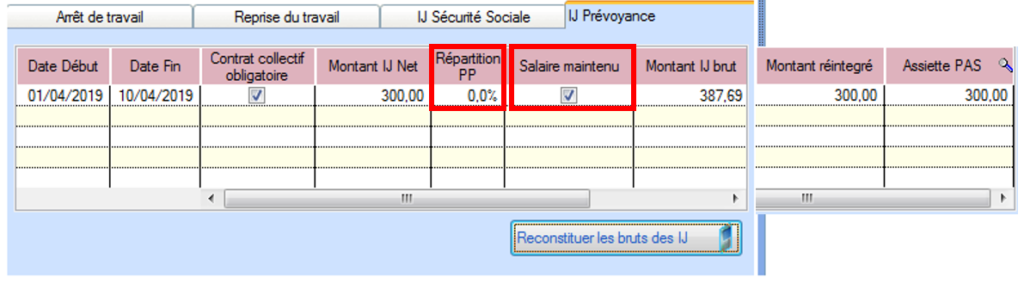

Informations complémentaires :

Si vous saisissez des IJ provenant d’un contrat financé à 100 % par l’employeur, vous devez indiquer 100% dans la case « répartition PP », si par contre les IJ proviennent d’un contrat financé à 100% par le salarié vous devez inscrire 0% dans cette même case (Vous pouvez trouver d’autres répartitions dans vos associations, par exemple 60% Part Patronale, alors vous indiquerez 60%).

Sur un même mois, si vous avez des IJ financées à 100% par l’employeur et également des IJ financées à 100% par le salarié, vous pouvez les indiquer sur 2 lignes distinctives.

► Cas d’un contrat collectif obligatoire financé à 100% par l’employeur

1er cas : L’employeur maintient le salaire pendant l’absence du salarié. Les IJ sont directement perçues par l’employeur.

Dans ce cas, les IJ sont financées à 100% par l’employeur, elles sont donc soumises à cotisations en intégralité. L’employeur a maintenu le salaire sur le mois de l’absence. Lorsqu’il perçoit les IJ de la caisse de prévoyance il n’a rien à déduire : En effet sur le mois où il a maintenu le salaire, il a déjà cotisé à 100% sur le montant des IJ qui est inclus dans le montant du maintien de salaire.

2ème cas : L’employeur ne maintient pas le salaire sur le mois de l’absence du salarié.

Dans ce 2ème cas, le contrat sans option « salaire maintenu » est financé à 100% par l’employeur, il faut bien indiquer la répartition prévoyance à 100%. Les IJ sont financées à 100% par l’employeur, elles sont donc soumises à cotisations en intégralité.

L’employeur n’a pas maintenu le salaire sur le mois de l’absence. Lorsqu’il a connaissance des IJ nettes perçues par le salarié, il doit les reconstituer en brut pour les soumettre à cotisations et les retirer du net à payer.

► Cas d’un contrat « Garantie ITT » financé à 100% par le salarié

1er cas : L’employeur maintient le salaire pendant l’absence du salarié.

Dans ce 3ème cas, les IJ sont financées à 100% par le salarié, elles ne sont donc pas soumises à cotisations, il faut bien indiquer la répartition prévoyance à 0%.

L’employeur a maintenu le salaire sur le mois de l’absence. Ce même mois, il a donc cotisé à 100% sur le montant des IJ qui est inclus dans le montant du maintien de salaire. Lorsqu’il perçoit les IJ, il doit les déduire du brut soumis à cotisations, et ainsi récupérer les cotisations calculées sur le mois de l’absence.

2ème cas : L’employeur ne maintient pas le salaire pendant l’absence du salarié.

Dans ce 4ème cas, les IJ sont financées à 100% par le salarié, elles ne sont donc pas soumises à cotisations.

Si l’employeur n’a pas maintenu le salaire, et que les IJ sont versées à l’employeur, l’employeur doit les reverser au salarié en les ajoutant au net à payer sans les soumettre à cotisations.

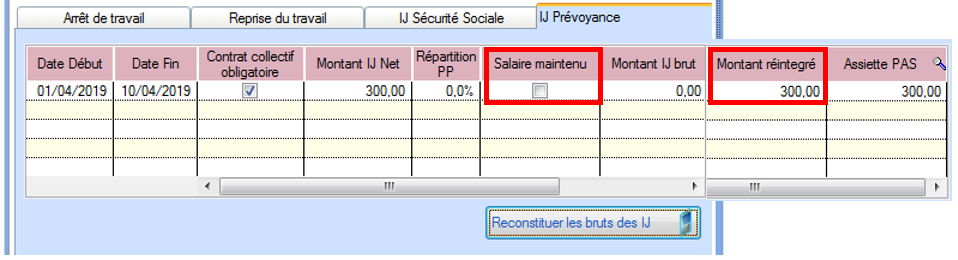

–> Dans ce cas, il faut saisir uniquement les IJ nettes dans le champ « Montant réintégré » :

► Cas d’un financement maintien de salaire à 50% PO/PP

Cas : L’employeur n’a pas maintenu le salaire le mois concerné et reverse 1000€ d’IJ prévoyance au salarié.

1ère saisie : déterminer le brut PP afin de le soumettre à cotisations.

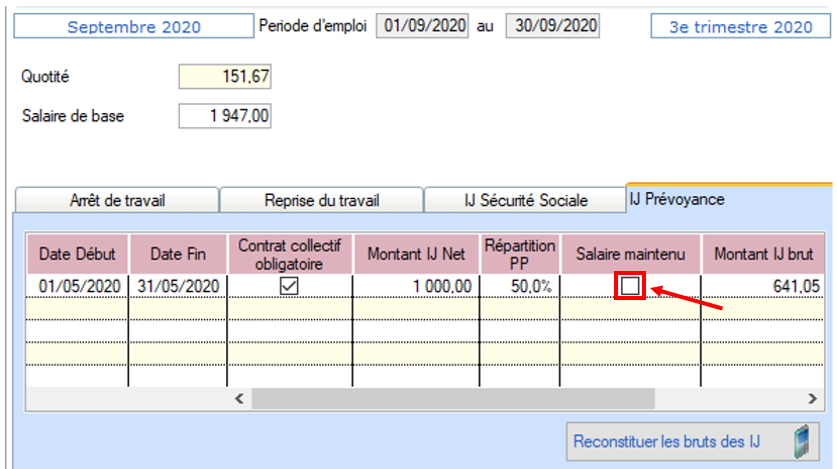

–> Pensez à décocher l’option « Salaire maintenu » :

2ème saisie : L’employeur n’a pas maintenu le salaire, il reverse le montant des IJ prévoyance au salarié.

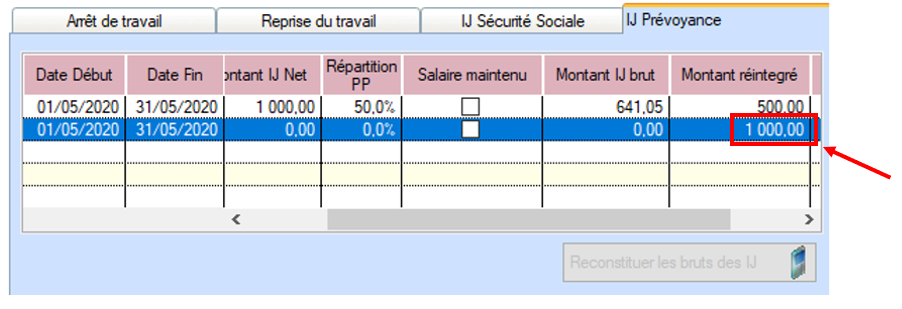

–> Positionnez le montant des IJ nettes perçues par l’employeur dans la case « Montant réintégré » :

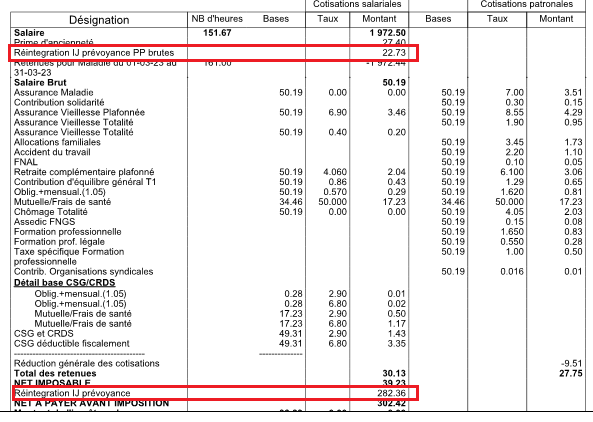

Résultat sur le bulletin :

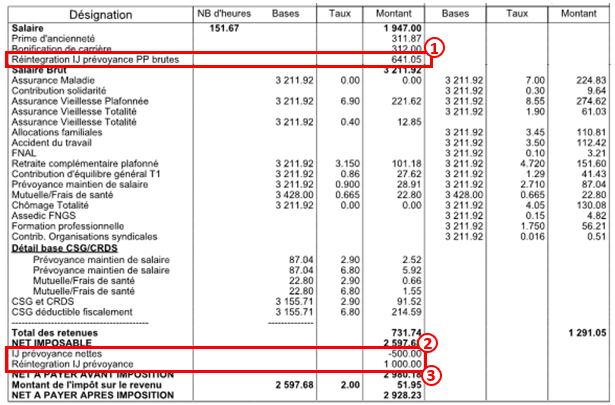

50% des IJ bruts reconstituées (PP) sont soumises à cotisation. Elles apparaissent en haut du bulletin (1).

Afin de ne pas modifier le net du salarié sur le mois concerné, les IJ nettes sont retirées en bas du bulletin (2).

Sur la ligne du bas « Réintégration IJ prévoyance » apparait le versement net de la globalité des IJ perçues par l’employeur (3) :

► Cas d’un financement garantie incapacité au delà du 91ème jour d’arrêt – CCN Eclat

Cas :

Depuis le 1 er janvier 2022, les IJ prévoyances versées pour les périodes d’arrêt postérieures au 31 décembre 2021 sont pour parties soumises à charges sociales (ce qui n’était pas le cas jusqu’à présent).

En effet, le fait que l’employeur ait dorénavant à sa charge une partie du financement de la garantie incapacité entraîne une modification du régime social des indemnités prévoyance versées pour le salarié à compter du 91 ème jour d’arrêt.

Cette garantie incapacité était jusqu’au 31 décembre 2021 totalement financée par le salarié ce qui signifiait que les indemnités de prévoyance en cas d’arrêt maladie versées à compter du 91 ème jour d’arrêt étaient totalement exonérées de charges salariales et patronales.

A compter du 1er janvier 2022, l’employeur prend en charge 0,02% sur les 0,34% prévus pour cette garantie incapacité. Cela signifie que 5.88% des 0.34% sont financés par l’employeur et donc 5.88% du montant des IJ prévoyance devra être soumis à charges sociales. Cela signifie en l’espèce que 5,88% des IJ prévoyance sont soumis à charges salariales et patronales. Ces IJ sont donc intégrées au salaire brut du salarié.

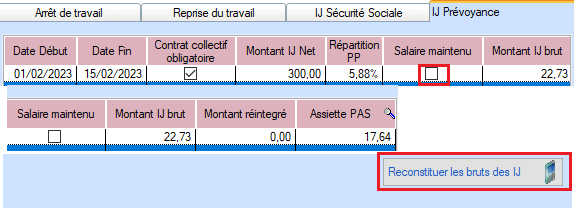

Exemple avec des IJ prév = 300€ nets soit 386.7€ brut

5.88% de 386.7 est soumis à charge puis que salaire non maintenu : 386.7*5.88%=22.73€ brut à soumettre et 5.88% de 300€ nets=17.64€ à déduire en bas de bp :

1ère saisie : Montant IJ nettes

–> Pensez à décocher l’option « Salaire maintenu » :

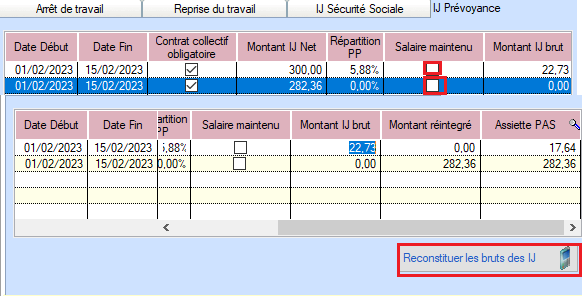

2nde saisie : Reversement de la part salariale perçue par l’employeur.

Calcul : 300€-17.64=282.36€

Résultat sur le bulletin :

Les IJ brutes soumises à cotisations apparaissent en haut du bulletin.

Le reversement de la part salariale perçue par l’employeur est réintégrée en bas de bulletin.